外国人材の住民税について-扶養控除申請や帰国時の取り扱いは要注意-

こんにちは。

ケアネットワーク協同組合の元木です。

(↑注:アッという間に10月ですね)

今回は「外国人材の住民税について-扶養控除申請や帰国時の取り扱いは要注意-」というテーマです。

関連記事:技能実習生のもとに「国民年金保険料追納のご案内」が届きました(その対処法)

【住民税について】

そもそも、外国人材の住民税に関してはどのようになっているのでしょうか?

総務省は自省のサイトにおける『外国人の方の個人住民税について』というページにおいて、以下のように案内しています。

住民税とは

住民税は、1月1日時点で日本に住所があり、一定額以上の給料などをもらっている人であれば、外国人の方でも住んでいる市区町村に支払う必要がある税金です。

1月2日以降に日本から出国した場合でも同じです。 もし、支払うべき住民税が支払われていない場合は、在留期間の更新申請等が許可されない場合があります。

日本人と同様に、原則として、外国人材は住民税を納めなければなりません。

【中国人技能実習生は例外】

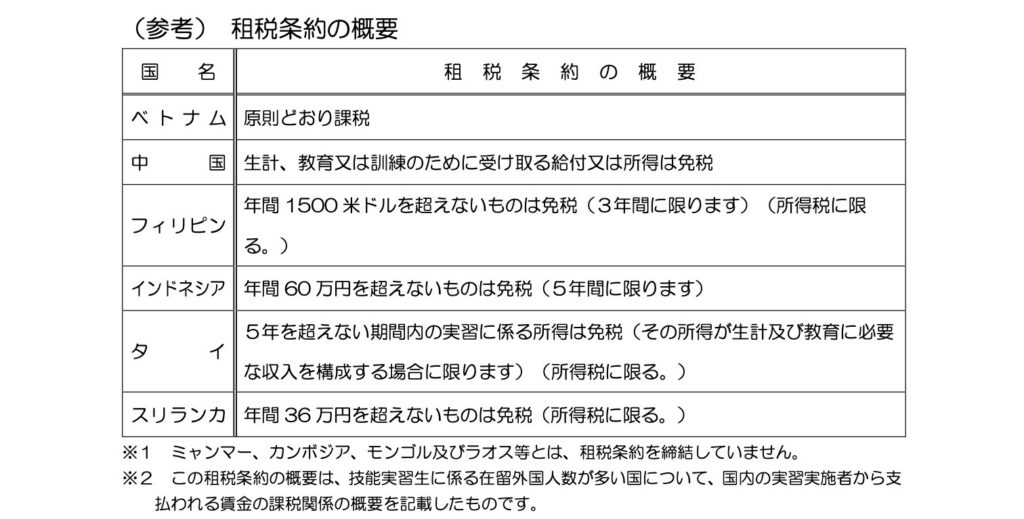

前段で「原則として、外国人材は住民税を納めなければなりません。」と記しましたが、出身国と日本国との間で租税条約が締結されている場合は、これらの税が免除されることがあります。外国人技能実習機構が『税金の免除に関するお知らせ』ということで技能実習生に関して、免税となる概要を以下のようにまとめてくれています。

上表を見ていただければわかるかと思いますが、実際のところ、完全に免除となる国は中国のみと言っても過言ではありません。(なお、住民税だけでなく、所得税も免税)

注意点としては、「国籍:中国」であれば自動的に免税になるのではなく、「租税条約に関する届出書」を居住地の市町村(所得税に関しては居住地を管轄する税務署)を提出する必要があります。併せて「給与支払報告書」の提出も必要となります。『免税なのだから給与支払報告書も省略しても構わないだろう』というふうに勘違いしてしまうと、後になって「住民税の課税証明」が発行できないというトラブルが発生します。

なお、上記の免税対象は「技能実習生(もしくは留学生)」に限られ、特定技能外国人は租税条約の免税扱いには該当しないので注意が必要です。

【海外在住親族の扶養控除を受けることは可能】

日本とは経済状況が異なる国から来ている技能実習生や特定技能外国人の場合、日本で働いた給与を自国の親族に送金して、扶養している場合が少なくありません。この場合、扶養控除を受けることができますが、扶養家族が国外に居住している場合、下記の書類の提出が義務づけられています。(扶養親族が日本国内に居住している場合には不要)

-

親族関係書類

-

送金関係書類

『親族関係書類』とは、外国政府等が発行した書類で、国外居住親族の氏名、生年月日、住所の記載があるもので、「戸籍謄本」や「出生証明書」等が該当しますが、原本が必要です。また、外国語で作成されている書類には翻訳文の添付も必要となります。

『送金関連書類』には大きく分けて2種類あり、『金融機関が行う為替取引により居住者から国外居住親族に送金したことを証明する金融機関の書類』か『国外居住親族がクレジットカードで商品等を購入したことにより、その商品の購入代金をその居住者から受領したことを明らかにする書類』が必要になります。注意しなければならないのは、扶養控除の対象として申請した各々に対する送金関連書類が必要になるため、自国にいる妻と子供2人を扶養控除の対象者として申請するには、妻と子供2人の3人それぞれに対して送金したことを証明(もしくはクレジットカード利用での購入代金を受領したことの証明)する書類が必要になります。「3人分まとめて妻名義の口座に送金したから3人の扶養を認めて欲しい」という要求は認められません。

扶養控除申請によって課税所得を下げて、収める税金を低くすることはできますが、正しい手続きで送金等をおこなう事が肝要になってきます。

【後払いであるがゆえの悩ましさ】

給与支払と同時に源泉徴収される所得税とは異なり、前年の所得に対して対して課税・徴収される住民税はいわゆる「後払い」です。入国してから約1年~1年半後から支払いが始まる住民税に関して戸惑う外国人材も多いので、質問された場合などには丁寧な説明が必要です。

外国人材の場合、そうしたことに加えて、「帰国時の住民税」の支払いという問題が生じます。『外国人の方の個人住民税について』において、注意書きとして、以下のような記述もあります。

住民税の納め忘れがないよう、以下の点に注意してください。

(1) (中略)

(2) 日本から出国することになった場合 日本から出国するまでの間に住民税を支払うことができない場合は、出国する前に、日本に住んでいる人の中から、自分に代わって税金の手続きを行う人(納税管理人)を決めて、住んでいる市区町村に届け出る必要があります。

「後払い」であるがゆえに、帰国後に請求される住民税に関する処理を自分に代わって手続きを行う人(納税管理人)を決めて、住んでいる市区町村に届け出る必要があるのです。帰国が決まった場合には事前に市町村と具体的な打ち合わせをすると同時に、帰国する外国人材にも納める住民税を預かると同時に精算する時期や手段を打ち合わせておくことが求められます。(※ 納税管理人は個人に限らず、法人でも可能な場合があります。)

退職月が1月~6月で前年の収入に対する住民税決定通知書が届いていない場合

居住地の行政に連絡して、前年の収入に対する住民税額を確認して下さい。決定していれば、未納の残額を最終支給される給与から天引きします。住民税額が決定していなければ、住民税を管理する納税管理人を選んで、その方に納付をしてもらうことになります。出国する前に納税管理人の届出を行政の市町村民税係に提出する必要があります。この場合、納税管理人となる方は行政から住民税の概算額を聞き出し、その金額(やや多めが望ましい)を帰国する実習生から預かり、納付して下さい。また、納付後の精算(返金)に関してはあらかじめ実習生とよく話し合って決めておいてください。

退職月が6月~12月で前年の収入に対する住民税決定通知書が届いている場合

未納の残額を最終支給される給与から天引きします。なお、上記の状況で天引きする場合も同じですが、くれぐれも「住民税は前年の収入に対する後払いの税金である旨」を実習生に対して丁寧にご説明頂きますようお願いします。

【最後に】

住民税に関しては、日本人でも『学校を卒業して社会人として初めて会社に入った場合、住民税を引かれる2年目の手取り給与は、住民税を引かれない初年度の手取り給与より下がる』という事例は珍しくありません。海外から日本に入国して働き始めた外国人材も、もちろん同じような感情にとらわれるでしょう。説明を受ければ納得できるのですが、 私(元木)などは

『アタマでは理解できても、気持ち的にはなんとなく違和感がある』

というのが正直な気持ちです😅

私たちケアネットワーク協同組合は「介護人材に育つ環境づくりのお手伝い」を合い言葉に、これからも組合員事業所様を最大限にバックアップして参ります。

よろしくお願いします。(M)